近年來,公募基金持股“抱團”現象較為明顯。這反映出市場中優質資產標的的稀缺,另外也是一把“雙刃劍”,可能會造成股價的暴漲暴跌。

隨著三季報落下帷幕,公募基金的最新持倉動向浮出水面。

和二季度相比,公募基金的投資風格出現三大新變化:板塊配置方面,整體倉位下降,創業板佔比轉降﹔行業配置方面,加倉食品飲料和電氣設備,減倉醫藥和計算機﹔個股配置方面,前十大重倉股集中度繼續上升,消費股佔比高。

變化一:創業板配比降低

減倉是公募基金三季度的主基調。據浙商証券統計,截至今年9月30日,包括開放式和封閉式在內的普通股票型基金和偏股混合型基金的股票總倉位達84.88%,較二季度下降3.28個百分點。

從板塊配置來看,與二季度相比,主板配置比例上升,自56.66%升至59.17%﹔中小企業板配置比例微升,自19.72%微升至20.20%﹔創業板配置比例明顯下降,自21.78%降至18.23%﹔科創板配置比例從1.84%升至2.40%。

上半年一路高歌猛進的創業板,在三季度經歷了震蕩回調。公募基金減倉創業板,或與業績修復有關。

國盛証券研報顯示,主板三季度的累計淨利潤同比增幅為-9.2%,較二季度的-21.3%提升12.1個百分點﹔中小板三季度的累計淨利潤同比增幅為16.8%,較二季度的8.9%提升7.9個百分點﹔創業板(剔除溫氏股份、樂視網、寧德時代、堅瑞沃能、光線傳媒)三季度的累計淨利潤增幅為34.6%,較二季度的34.5%提升0.1個百分點﹔科創板三季度的累計淨利潤同比增幅為12.2%。

整體來看,主板和中小板的業績修復力度更大,創業板的業績修復明顯放緩。

變化二:風格向價值偏移

從行業配置來看,三季度風格向價值偏移。

據東吳証券統計,公募基金三季度主要加倉食品飲料(2.7%)、電氣設備(2.7%)、國防軍工(0.9%)﹔而大幅減倉醫藥生物(-4.9%)、計算機(-2.7%)、傳媒(-1.4%)。食品飲料行業超過醫藥行業,成為偏股主動型基金配置最多的行業。

“A股驅動因素發生變化,是三季度公募基金重倉板塊調整的主要原因。”上海証券基金評價研究中心分析師姚慧在接受《國際金融報》記者採訪時指出,A股驅動因素正從前期流動性推動下的估值驅動轉向業績推動。

姚慧認為,前期估值上漲過快的板塊,如醫藥生物、計算機和傳媒,面臨PE(市盈率)均值回歸拖累股價下跌的壓力,而補庫存、擴產能與需求改善共振的周期行業,如食品飲料、電氣設備、國防軍工,將有業績超預期增長推動股價上漲的潛力,“根據對未來A股受益板塊變化的預期,基金重倉板塊有所調整”。

對於市場會否發生風格轉變,國泰基金向《國際金融報》記者表示,四季度A股邏輯將轉向盈利驅動,風格將發生切換,行業配置層面注重順周期品種,包括金融、周期成長、可選消費的核心資產。

變化三:“抱團”現象加劇

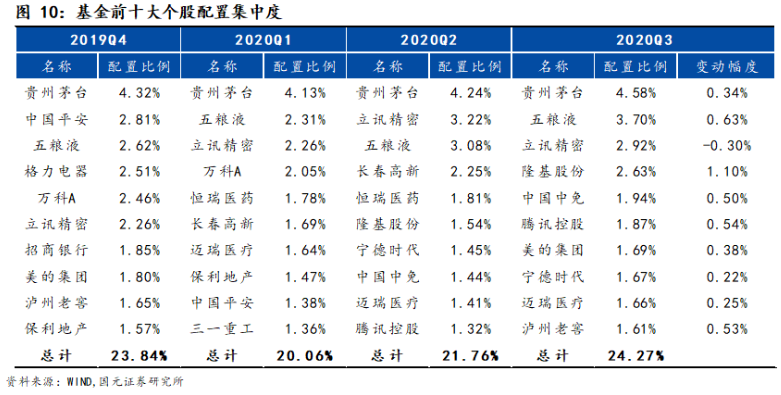

從個股配置來看,公募基金前十大持倉股集中度繼續上升,且消費股佔比較高。

相較於二季度,美的集團、瀘州老窖新晉上榜,貴州茅台、五糧液、隆基股份、中國中免、騰訊控股、邁瑞醫療、寧德時代的配置比例進一步上升,立訊精密的配置比例有所下降。

從持股總市值來看,貴州茅台依舊位於重倉股首位,其次是五糧液、立訊精密、隆基股份、中國中免等,長春高新和恆瑞醫藥離開前十。

近年來,公募基金持股“抱團”現象較為明顯。對此,上海一位基金經理林宇(化名)向《國際金融報》記者表示,“抱團”一詞,聽起來有一些貶義,但也反映了市場積極追逐經濟增長亮點的想法,從美股的發展看,資金也長期抱團個別龍頭股。

“抱團帶來的影響是,在長期看好某隻個股的情況下,由於短期流動性充裕等因素,致使估值達到較高水平。最近一些公募基金持倉比例較高的股票跌幅較大,也反映出市場已經意識到估值的不合理。”但林宇認為,這些股票仍然值得關注,其中一些是中國最優質的上市公司。

在姚慧看來,在基金這個崇尚專業和實力的行業,基金抱團並不是需要特別警惕的現象,“能為投資者帶來可接受的收益,為好公司提供好價格,更好地發揮金融體系服務實體經濟的作用,就是有益的投資策略”。

(來源:國際金融報)

掃描關注上海頻道微信

掃描關注上海頻道微信

掃描關注上海頻道微博

掃描關注上海頻道微博